¿Te has preguntado cuánto vale tu emprendimiento? ¿Y a base de qué obtienes ese número?

Suelo ser activo de diversos grupos y comunidades ligadas a todo lo que es emprendimiento. El conocimiento colectivo de emprendedores que la han hecho o están en proceso es muy valioso para los menos experimentados. Uno de los tópicos que veo que constantemente aflora, es sobre búsqueda de inversión. En esto todos intentan aportar y dar su opinión, pero es impresionante la cantidad de desinformación que algunos entregan. Hace poco escribí un artículo sobre los pasos para levantar capital en Chile, en parte sátira y en parte una base sólida para los emprendedores que están buscando escalar su negocio. Hay una parte que dejé sin elaborar, que es la de valorar el emprendimiento.

Conversando con emprendedores me he dado cuenta que realmente nadie sabe cómo valorizar su emprendimiento. Y bueno, tampoco es algo fácil de hacer. Creo que todos hemos escuchado al emprendedor que dice que su emprendimiento vale 2 millones de dólares, pero cuando le preguntas cuanto vende actualmente se enreda explicando que está a un mes de lanzar su producto y por eso no ha vendido. Hey, yo también pasé por eso, el tema es que para los emprendedores nos es difícil establecernos en una posición objetiva sobre nuestro negocio. Siempre pensamos que somos diferentes y que nuestro producto es lo mejor después del pan con palta. Pero la realidad es que nuestro negocio vale nada mientras no seamos rentables. Un startup en etapa temprana no se valora según el valor que genera hoy, si no que por el potencial que tiene a futuro. Por eso los métodos de valorar emprendimientos se basan en ventas presentes y futuras, además de los potenciales de mercado y símiles en la industria. Tener ventas es la forma indiscutible de validar tu emprendimiento, y no conozco inversionistas en Latinoamérica (no es que conozca muchos tampoco) que invierta en un negocio no validado con ventas.

-Oye, pero mi proyecto está enfocado a obtener millones de usuarios antes de generar ingresos. ¿Cómo lo hago entonces?

He visto innumerables veces esto. Casi todo emprendedor primerizo quiere crear una nueva red social y ser el próximo Facebook o Twitter. Lo que fallan en darse cuenta, es que si los fundadores de estas redes sociales hubieran partido en Chile, ninguna hubiera durado más de un año. Simplemente (y por ahora) no tenemos un ecosistema de inversión suficientemente avanzado capaz de invertir en emprendimientos sin modelo de ingresos en el corto plazo. Y el tema es que no es solo que el ecosistema esté inmaduro, es nuestra cultura adversa al riesgo que hace complicado que inversionistas locales tomen un riesgo así. En Estados Unidos está arraigada la cultura de la apuesta. Toda discusión entre amigos es resuelta con una apuesta, y están acostumbrados al riesgo de perder dinero, es algo normal. Por eso cuando un gringo se hace inversionista -y para ser inversionista tienes que tener varios millones de dólares en patrimonio en EEUU- hacer apuestas de 100 mil dólares no es difícil. Es casi un juego para ellos. Por esto valida un modelo de ingreso que se pueda aplicar desde el primer año, o arriésgate en Silicon Valley donde hay más disponibilidad de capital, pero un escenario decenas de veces más competitivo que acá.

-Pero mis 2 socios y yo llevamos casi tres años trabajando en nuestro producto y renunciamos a sueldos de 6 millones de pesos. Por eso nuestro startup debe valer por lo menos 1 millón dólares. ¿O no?

A los inversionistas les da lo mismo cuánto se demoraron en hacer un producto o incluso es irrelevante lo costoso que fue hacerlo. Esto mismo aplica a subsidios estatales o dinero aportado por familiares y amigos. Lo que importa es el estado de la empresa y su potencial futuro respecto a los clientes y usuarios que tenga, sin esto da lo mismo lo anterior. Todo lo anterior es historia pasada o costo hundido.

La realidad de valorizar emprendimientos

La realidad es que valorizar un emprendimiento no es ciencia cierta. La persona que diga que un startup en etapa temprana vale exactamente un valor determinado, o está mintiendo o es muy ingenuo. Cuando valorizamos una empresa emergente no buscamos llegar a un valor exacto, ni nos conformamos con un sólo método de valorizar. Queremos hacer un análisis de varios factores que influyen en el valor de la empresa para obtener una comprensión de los rangos en los que oscila la valuación y cuáles son los supuestos que tenemos detrás de estos números. De esta forma podemos entrar a negociar con inversionistas con una base sólida y argumentada de en cuanto podemos vender una cierta participación en la empresa.

En Estados Unidos hay literatura extensa sobre cómo valorizar un startup[1]. Tenemos métodos, data y análisis para una gran cantidad de escenarios. Lamentablemente en Latinoamérica y en Chile estamos un poco más a oscuras. Claro, podemos ocupar los métodos que se ocupan frecuentemente en Silicon Valley, pero los supuestos y criterios de decisión son diferentes a la situación chilena, porque el ecosistema de inversión es ligeramente distinto[2]. Algo poco entendido por aquí es sobre la valoración pre-money, el valor de empresa estimado antes de la inyección de capital. Por otro lado la valoración post-money es la pre-money más el monto invertido. Es sobre la valoración post-money donde se calcula el porcentaje del inversionista. Por ejemplo, si se tiene un pre-money de US$1 millón de dólares, y el capitalista va a invertir US$250 mil dólares, la valorización post-money pasa a ser US$1.250.000. Como el inversionista aportó US$250k, correspondiente a un quinto del valor post-money, este obtiene una participación en la empresa de un 20%. Estos términos anglosajones pueden ser confusos, por eso veamos los pasos para valorizar tu startup en Latinoamérica.

Definición de Etapa

En este caso vamos a hablar de Startups de base tecnológica que están llevando a cabo alguna innovación con mercado regional o mundial. Claramente hay otro tipo de emprendimientos que tienen otras reglas de inversión o etapas de desarrollo, pero no lo veremos ahora. Para comenzar el proceso de valorar tu proyecto veremos cómo definir en cual etapa estás.

| Descripción |

|

|

|

|

| Rangos de Valoración |

US$100k-US$750k |

US$300k-US$2M |

US$500k-US$5M |

US$1M – US$100M |

| Inversión |

|

|

|

|

Fuente: Elaboración propia

Etapa de Concepto

Si te encuentras en etapa de concepto o idea, no hay mucho para valorar. En este caso lo recomendable es no pedir ningún tipo de inversión ya que el foco es encontrar y validar el cliente y el problema que quieres resolver. Si es realmente necesario, otra práctica es pedirle inversión a familia o amigos (Friends, Family and Fools)

Etapa de Testeo

En etapa de pruebas ya se tiene identificado un cliente con un problema o necesidad relevante a resolver. Para ello se tiene un Producto Mínimo Viable (PMV) o prototipo para probar si la solución es de valor para el cliente. En esta etapa es típico solicitar un capital semilla, en Chile este es usualmente aportado por Corfo o Sercotec. Otra opción es entrar a alguna incubadora de negocio que ayude a llevar la solución al mercado.

En este caso tampoco hay mucho para valorar una empresa más que el potencial. Si alguna incubadora o institución privada te aportará capital semilla a cambio de un porcentaje de tu empresa es porque usualmente se dedican a esto y tienen montos y porcentajes establecidos. Lo normal es que aporten entre 30 y 150 mil dólares por entre un 5 y un 20% de tu emprendimiento. Esto implica que si invierten US$50k por un 10% de tu empresa están valorando tu proyecto en US$500 mil dólares post-money (US$450 mil pre-money). Entregar más de un 20% en esta etapa no es recomendable por que la meta es tener más rondas de inversión para obtener capital para crecer tu emprendimiento. De nuevo, esto es aplicado al ejemplo de un startup de base tecnológica que busca expandirse regional o mundialmente.

Etapa de Ventas

En esta etapa ya estas vendiendo al cliente, con lo principal de tu producto ya definido y desarrollando una versión que entregue el mayor valor al cliente. Estás creciendo tu equipo y tienes tu negocio ya validado. Ahora la pregunta es si puedes masificar tu producto y lograr una gran cantidad de clientes.

Aquí es cuando entran las aceleradoras o los inversionistas ángel. Las aceleradoras usualmente tienen foco en tomar tu negocio validado y ayudarte a expandir tu mercado, aumentar las ventas y prepararte para recibir una próxima ronda de inversión. Los montos de inversión en general son bajos pero compensan en otros servicios y aportes. Los inversionistas ángel tienen un papel similar, pero usualmente son más flexibles con el capital aportado y aportan red de contactos o conocimiento de la industria, pero no te preparan mayormente en otras áreas.

Cómo en esta etapa ya cuentas con ventas podemos empezar a aplicar métodos formales para valorizar tu emprendimiento. Si bien no hay mayor registro histórico, el foco estará en el potencial de tu empresa. Los métodos que veremos más adelante servirán para esta parte.

Etapa de Crecimiento/Expansión

A estas alturas ya tienes un negocio validado, atractivo y rentable. Es el momento de llevar tu startup al próximo nivel y para eso es necesario capital de riesgo. Un Venture Capital (VC) será muy riguroso en revisar todo tu negocio, y necesitará información muy bien argumentada para invertir en tu empresa y ayudarte a escalar a otros países. Es por esto que valorar correctamente tu empresa en esta etapa es importante.

A continuación veremos algunos métodos que son los más usados y que aplicamos en Ematris a la hora de ayudar a emprendedores con sus empresas. Estos métodos funcionan tanto a la hora de levantar capital de riesgo (VC) como también cuando se presente ante un inversionista ángel.

Antes de meternos de lleno a los métodos para valorizar, es importante ponernos en sintonía con la mentalidad de un inversionista. En nuestro paso emprendiendo nos vamos a topar con diversos expertos en temas de inversión, tenemos que aprender a diferenciar entre los que hablan desde la experiencia práctica de emprender y/o invertir en diversos proyectos, y los que basan completamente su conocimiento en lo que aprendieron de la academia o el MBA. Podemos pasar mucho tiempo leyendo trabajos académicos que entregan complejas explicaciones de la multitud de factores a considerar al calcular una valuación (nadie sabe cuántos de esos autores han tratado de convencer a un emprendedor de la exactitud de su modelo, o si incluso han escrito un cheque personal a un emprendimiento). Tenemos que entender que para los inversionistas estos son los factores que les importan:

- La ganancia bruta cuando ocurra una salida (la empresa es adquirida por otra o entra al mercado público)

- Su porcentaje de esta ganancia (determinada por la valuación inicial, dilución de la participación, deudas que queden y otros términos del contrato)

- Cuantos meses/años después de la inversión inicial van a recibir su parte de las ganancias (que es básicamente lo que influye la tasa de retorno TDR)

Más importante aún es comprender que los inversionistas no tratan de bajar la valoración de nuestro emprendimiento por codicia o por tratar de ganar más de lo que merecen, sino que una valoración más elevada de lo que es va a entregar al equipo emprendedor una presión tremenda para poder llegar a las proyecciones y metas de ventas, y hará casi imposible subir el valor de la empresa en rondas de inversión posteriores. Y si el valor de la empresa baja en la próxima ronda, cuando se necesite levantar más dinero para crecer, hay grandes posibilidades de que la empresa fracase.

El Venture Capital Method (VCM)

Un Startup que busca escalar y expandirse más allá del país usualmente subestima sus necesidades de capital. Por lo mismo inversionistas ocupan el Venture Capital Method

Lo principal que busca un inversionista es su tasa de retorno de la inversión, por lo que una forma valorizar un emprendimiento es tomando este retorno como dado, y a partir de la valorización estimada al quinto año obtener el valor hoy.

Para calcular el VCM se requiere el valor terminal a los cinco años. Para ello el equipo emprendedor aporta las ventas esperadas a ese año y se comparan varias estimaciones de ventas que aporten terceros. El promedio de estas predicciones se considerarán para el cálculo.

En vez de basarse en variadas valoraciones basadas en flujos de caja futuros, el VCM parte asumiendo un evento y precio de liquidez específico. Luego, basado en la tasa de retorno (TDR) que maneja el inversionista, el VCM calcula el porcentaje final de la empresa que debe tener el inversor para lograr su meta de retorno.

Una de las ventajas de este método es que permite considerar posibles escenarios de llegada de inversionistas en rondas posteriores y contabilizar el efecto de la dilución de la participación. Es decir, en el caso de que lleguen inversionistas en rondas posteriores a inyectar capital, se deben emitir nuevas acciones de la empresa, y al emitir nuevas acciones la participación en equity de inversionistas anteriores y fundadores disminuye. Al considerar estos escenarios el inversionista inicial puede ajustar la valorización para obtener una mayor cantidad de acciones y no verse tan afectado en una posible dilución.

Los input importantes para este método, son los ingresos estimados al año de salida, el año de salida – usualmente se ocupa el año 5- , el multiplicador (ratio precio empresa/ingresos), la tasa de retorno esperada y el monto de inversión pedido.

El First Chicago Method (FCM)

Este método parte de la base del Flujo de Caja Descontado (FCD), muy usado en toda escuela de negocio. El flujo de caja es muy útil en empresas que llevan vendiendo varios años ya que son capaces de estimar con fundamentos históricos el crecimiento del negocio. Cuando hablamos de startups la historia es diferente, especialmente si ésta no ha tenido ventas todavía. Con emprendimientos sin ventas no es posible hacer un flujo de caja riguroso, si ha tenido ventas es posible hacer algo pero tomando varios supuestos. Para este último caso, dado que se toman una serie de supuestos –debidamente argumentados- los flujos no son ni certeros ni seguros, por lo que se debe usar una tasa de descuento muy alta para ajustar por el riesgo elevado. Por ejemplo, para un startup en etapa temprano, el riesgo es tan alto que no es inusual pedir un 70% de tasa de retorno al inversionista. Por eso, al calcular el FCD se ocupa un 70% de tasa de descuento para este periodo de tiempo.

Cómo hacer un flujo:

- Identifica todos los ingresos y egresos de la empresa de aquí a 5 años.

- Descuéntalos al valor presente dividiendo por: (1+ tasa de descuento)número de años

- Suma todos los valores de estos flujos.

Ahora, uno de los problemas del flujo de caja típico es que solo sugiere un resultado, que es el caso de éxito. Por eso para poder controlar la baja probabilidad de lograr esta valoración de caso de éxito es que se ocupa tasas de descuento tan extremadamente altas como 70%. El First Chicago Method (FCM) busca controlar el riesgo de una forma distinta al generar tres escenarios: Éxito, Base y Fracaso. Al estimar la probabilidad de cada uno de estos escenarios y calcular un flujo de caja descontado (FCD) separado para cada uno, podemos generar una visión más certera del potencial de la empresa. En vez de usar tasas de descuento muy altas (70%) que se ocupa en FCD, podemos ocupar una tasa mucho más razonable (40%) y ocupar diferentes escenarios que capturan el riesgo de mediocridad (base) o fracaso. En el FCM veremos que el escenario de Éxito es mucho más optimista que en el FCD, pero es contrarrestado por una probabilidad de éxito más baja.

Usando el proceso de construcción de un FCD con estas tasas de descuento más bajas, podemos construir un cuadro que muestre los tres escenarios:

| Éxito | Base | Fracaso | |

| Probabilidad | 20% | 30% | 50% |

| FCD | US$ 10.000.000 | US$2.500.000 | US$500.000 |

En este caso, la valuación de la empresa sería: 20%*10 MM + 30%*2,5 MM + 50%*0,5 MM = US$3 millones.

Método de los Múltiples

Hay muchos ratios y múltiples usados comúnmente para estimar el valor de una empresa, incluido múltiples de ingresos, múltiples de EBITDA, múltiples de utilidades, entre otros. Si se hace debidamente se puede llegar a una buena aproximación del valor de una empresa. La forma más básica de hacerlo es:

- Estimar los ingresos al año 5

- Usar normas de la industria para estimar EBITDA según ingresos

- Multiplicar ingresos y/o EBITDA por ratios/múltiples de la industria.

Para entender por qué se usan estos multiplicadores para estimar el valor de empresa hay que volver a ver el flujo de caja. Los principales componentes de un flujo de caja descontado es el flujo presente (ingresos, margen operacional o similarmente EBITDA), tasa de crecimiento y tasa de descuento. Si dos empresas están en la misma línea de negocio, se podría esperar que el crecimiento a largo plazo (la tasa de crecimiento de la industria) y el riesgo a largo plazo sea similar. Por eso, asumiendo que la única diferencia es el flujo de caja actual entre las dos empresas, podemos usar los ratios para encontrar rápidamente un valor.

Este supuesto es aceptable para empresas grandes y maduras, pero es altamente cuestionable (si uno no es ingenuo) asumirlo para startups sin ventas. Por ejemplo, mientras la industria puede estar creciendo al 2-5% anual, el startup puede ser capaz de crecer al 100% anual en los primeros años, pero luego encontrarse con numerosos desafíos de competidores una vez que se haga conocido.

Es por esto que encontrar el multiplicador que mejor aplique al startup es lo más complicado. Idealmente se tiene que encontrar información de empresas en la industria que son adquiridos previas a alcanzar el estado de madurez. Por otra parte se aplica el multiplicador a flujos de 5 años en el futuro del startup, cuando éste ya esté llegando a una estabilización en su tasa de crecimiento. Un lío adicional que tenemos en Latinoamérica, es que la data de empresas adquiridas por otras es sumamente escasa, por lo que tenemos que valernos de datos del mercado público. De cualquier forma, Aswath Damodaran[2] recopila en una web información sobre empresas que son adquiridas junto con una gran cantidad de indicadores, entre ellos los diferentes múltiples y ratios, e incluso tiene una recopilación de países emergentes[3] donde podemos obtener buena información de Latinoamérica.

Lo importante aquí es ser razonable con los multiplicadores. Si queremos usar información de multiplicadores obtenidos de startups siendo adquiridas en Silicon Valley podemos normalizar la data a la situación de Latinoamérica. Una forma sería ajustar según el tamaño de mercado en EEUU versus el tamaño en Latam, mientras que otra opción es castigar el multiplicador entre un 25 y 50%.

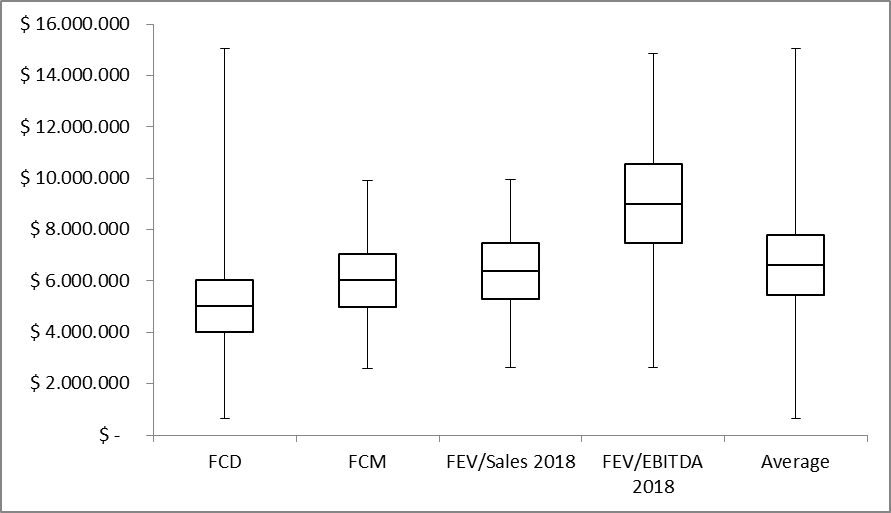

Cómo usar los métodos

Ok, ya sabes más o menos en qué consiste cada método, ¿ahora cómo lo usamos? Bueno, nosotros en Ematris usamos los métodos de varias formas. Así tenemos una diversidad de indicadores que nos den un rango probable de valor del emprendimiento que esté basado en buenos argumentos. A partir de los métodos anteriores, podemos realizar:

- Flujo de Caja Descontado a una tasa alta (70% por ejemplo)

- First Chicago Method a una tasa más baja (40%)

- FCM combinado con Múltiples de Ingresos

- FCM combinado con Múltiples de EBITDA

- Venture Capital Method con Múltiples de Ingresos

- Venture Capital Method con Múltiples de EBITDA

Esto nos da 6 métodos distintos que nos pueden dar una valoración del emprendimiento. Opciones más avanzadas es hacer análisis de sensibilidad para cada caso con tal de fijar rangos de valor. Otra opción es entregar varios escenarios de salida, por ejemplo adquisición de la empresa al 3er, 4to o 5to año. También es posible ocupar los métodos de simulación de Montecarlo para obtener una distribución de valorizaciones y su respectiva probabilidad. Finalmente podemos graficar los diferentes valores en un diagrama de cajas y bigotes.

Por todo lo anterior, ten presente estos consejos cuando tengas que valorar tu emprendimiento.

[1] Métodos principalmente obtenidos de The Power of Angel Investing, Angel Capital Education Foundation, 2011

[2] Profesor de finanzas de la Universidad de New York

[3] El documento se titula emergcompfirm.xls

Artículo publicado originalmente en Blog de Ematris